“อยากลงทุนกับเค้าบ้าง เพราะแค่ออมเงินในธนาคารได้ดอกเบี้ยน้อย มีคนเคยบอก…สู้เอาเงินมาลงทุนในอสังหาฯยังจะดีกว่า ให้คนปล่อยเช่าเสมือนช่วยเราผ่อนกับธนาคารไปเรื่อยๆ ไม่ต้องจ่ายเยอะ ดีไม่ดีได้คนช่วยผ่อนให้ฟรีๆ แถมได้กำไรอีก และสุดท้ายห้องก็ตกเป็นสินทรัพย์ของเรา ขายต่อเมื่อไหร่ก็ได้ เนี่ยเค้าเรียก…คุ้มในคุ้ม”

จากคำของ “คนเคยบอก” นี่แหละ เย้ายวนเชิญชวนใจไม่น้อยเลยใช่มั้ยคะ สำหรับหลายคนที่อยากลงทุนอสังหาริมทรัพย์ เพราะ คนเค้าๆ เคยพูดเป็นเสียงเดียวกันว่า มันดีนะ… ไม่ยาก ไม่ซับซ้อน ..แค่มีเงินเย็นสักก้อน หรือถ้าไม่มี ใช้แค่เครดิตที่มี กู้เอาก็ได้ พอซื้อห้องได้ก็เอามาปล่อยเช่า ง่ายนิดเดียว… แต่รู้หรือไม่คะ ภายใต้ความนิดนี่แหละค่ะที่ไม่นิดอย่างที่คิด เพราะหากใครลงทุนซื้อคอนโดมาสักห้องหนึ่งแล้วปล่อยเช่าคอนโดโดยขาดความรู้ ความเข้าใจเกี่ยวกับการตั้งราคาค่าเช่าที่สมเหตุสมผล และไม่ได้คำนึงถึงการคิดอัตราผลตอบแทนที่จะได้รับจากการเช่า ก็จะทำให้เราคาดการณ์แนวโน้มผลตอบแทนได้ยาก ยิ่งนานวันไปก็ยิ่งงง ว่าตกลงค่าเช่าที่ได้มา สรุปได้กำไรหรือขาดทุนกันแน่ บ้างก็ปล่อยเช่าจะเป็นปีแล้ว ทำไมยังไม่มีผู้เช่าเลย กลายเป็นว่าลงทุนซื้อคอนโดมาทั้งที แต่กลับได้หนี้และภาระไปแทนที่ แบบนี้ก็ไม่ไหวเอานะคะ

ปล่อยเช่าคอนโด ดีอย่างไร ทำไมต้องปล่อยเช่า?

อันดับแรกเราต้องรู้ก่อนค่ะว่า การปล่อยเช่าคอนโดนั้นดียังไง ทำไมนักลงทุนส่วนใหญ่ จึงตัดสินใจซื้อคอนโดมาปล่อยเช่ากัน จริงๆแล้วการปล่อยเช่าคอนโดถือเป็นทางเลือกหนึ่งของการลงทุนในอสังหาฯที่ได้รับความนิยมมาอย่างยาวนานแล้วและเป็นที่นิยมในหลายประเทศ ด้วย เนื่องจากสามารถสร้างผลตอบแทนในระยะยาวได้ ใครที่หวังได้ผลตอบแทนแบบกินยาวๆ ได้หลายๆปี ไม่อยากแค่เก็งกำไรซื้อมาแล้วขายไป ก็แนะนำวิธีการปล่อยเช่าเลยค่ะ

ข้อดีมีมากมายค่ะ วงเล็บ…หากลงทุนเป็น แต่หากผู้ลงทุนยังขาดความรู้ความเข้าใจเกี่ยวกับการตั้งราคาค่าเช่าก็อาจเกิดผลเสียได้เช่นกันโดยเฉพาะนักลงทุนมือใหม่ เพราะหากตั้งราคาถูกเกินไป อาจขาดทุน ได้ผลตอบแทนไม่เต็มเม็ดเต็มเหนี่ยว หรือถ้าตั้งราคาสูงเกินไป อาจหาผู้เช่าไม่ได้ ดังนั้นควรเรียนรู้ที่จะตั้งราคาค่าเช่าให้เหมาะสม โดยหาข้อมูลราคาค่าเช่าในทำเลและโครงการนั้นๆ ว่ามีการปล่อยเช่าที่ระดับราคาใด คำนวณผลตอบแทนจากการปล่อยเช่าให้สอดคล้องกัน รวมถึงอาจตกแต่งห้องให้ดี เสนอ Options บางอย่างให้ผู้เช่าเพิ่มเติมด้วย ก็เป็นวิธีที่จะดึงดูดผู้เช่าและแข่งขันกับคู่แข่งในตลาดได้อย่างไม่ยากค่ะ

เลือกคอนโดเพื่อปล่อยเช่า ต้องพิจารณาอะไรบ้าง?

เมื่อหลายคนตัดสินใจแล้วว่า ยังไงฉันก็จะซื้อคอนโดมาลงทุนแน่ๆ คำถามที่เกิดขึ้นต่อมาก็คือ แล้วต้องดูอะไรบ้าง สิ่งที่กำลังจะพูดต่อไปนี้คือการเพิ่มขึ้นของตัวเลขอะไรบางอย่าง ซึ่งมีหลายตัวให้เลือกดู ขึ้นอยู่กับว่าเราลงทุนแบบใด ตัวเลขเหล่านี้เสมือนเป็นเครื่องมือสำคัญที่จะช่วยให้นักลงทุนมองเห็นแนวโน้มผลตอบแทนที่จะได้รับในอนาคต ประกอบไปด้วย

ถ้ากรณีของการลงทุนปล่อยเช่าคอนโด ตัวเลขที่เกี่ยวข้องโดยตรงเลยก็คือ ข้อสองเลยค่ะ

ผลตอบแทนจากการปล่อยเช่าต่อปี หรือ Rental Yield อย่างที่พูดไปข้างต้นค่ะว่าการจะปล่อยเช่าคอนโดให้ได้กำไรนั้น ควรตั้งราคาค่าเช่าให้เหมาะสม ไม่มากหรือน้อยเกินไปผ่านการคำนวณเจ้า Rental Yield นี่แหละค่ะ ซึ่งการคิดคำนวณนั้นก็มีหลายวิธีด้วยกัน ผู้ลงทุนสามารถทำเองได้ไม่ยาก ดังนั้นบทความนี้จะเป็น Guildline การตั้งราคาค่าเช่าให้เหมาะสม โดยเราจะมาแนะวิธีคำนวณผลตอบแทนจากการ “ปล่อยเช่า” ซึ่งจะช่วยให้นักลงทุนมือใหม่สามารถตั้งราคาเช่าคอนโดได้ด้วยตนเองค่ะ

ตั้งค่าเช่า ตั้งอย่างไร?

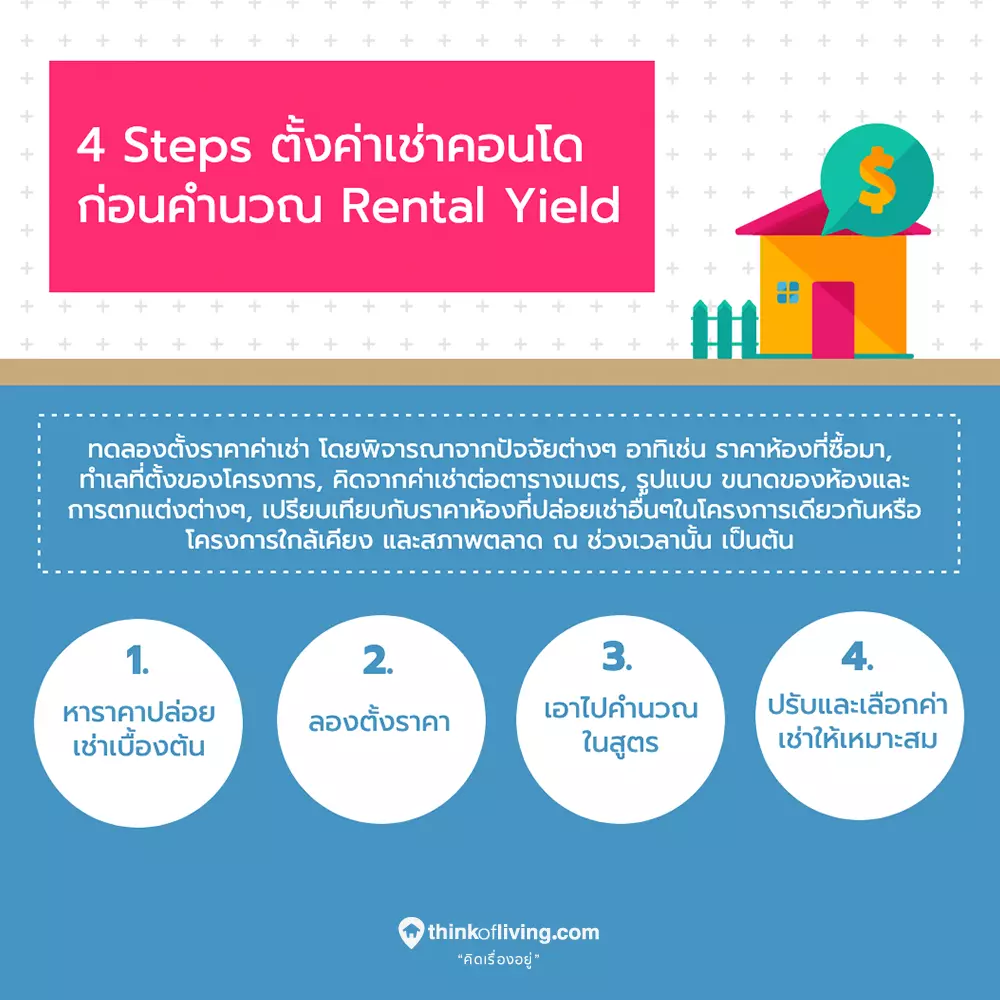

ก่อนที่จะคิด Rental Yield เพื่อหาความคุ้มค่านั้น เราต้องมีค่าเช่าในใจก่อนค่ะ โดยเราจะทดลองเอาค่าเช่าที่ทดไว้ในใจเนี่ย มาคำนวณหา Rental Yield ซึ่งก่อนจะไปถึงขั้นตอนนั้น เราต้องตั้งค่าเช่าให้ได้ก่อน อาจจะลองตั้งดูหลายระดับราคาได้นะคะ แต่ควรสัมพันธ์ไปกับปัจจัยต่างๆเหล่านี้ เช่น

- ราคาห้องที่ซื้อมา

- ทำเลที่ตั้งของโครงการ

- คิดจากค่าเช่าต่อตารางเมตร

- รูปแบบ ขนาดของห้องและการตกแต่งต่างๆ

- เปรียบเทืยบกับราคาห้องที่ปล่อยเช่าอื่นๆในโครงการเดียวกันหรือโครงการใกล้เคียง

- สภาพตลาด ณ ช่วงเวลานั้น

เมื่อเราได้ตั้งค่าเช่าห้องโดยอ้างอิงจากปัจจัยต่างๆข้างต้นแล้ว ก็จะได้สิ่งที่เรียกว่า “ราคาปล่อยเช่าเบื้องต้น” ซึ่งเป็นเพียงราคาคาดการณ์คร่าวๆ เราจะนำมาใช้สำหรับการคำนวณค่ะ

Rental Yield ไม่รู้…ไม่ได้

เมื่อพูดถึง Rental Yield ความหมายของมันก็คือ ผลตอบแทนจากค่าเช่า คำนวณได้จากราคาคอนโดฯ ที่ซื้อมาและค่าเช่าที่คิดว่าจะได้รับตลอดทั้งปี ผลตอบแทนที่ว่าจะออกมาเป็น % เสมอ ตัวเลขนี้จะแสดงให้เราเห็นว่าผลตอบแทนที่ได้รับต่อปีนั้นอยู่ที่ระดับเท่าไร คุ้มค่าหรือไม่ หลังจากที่นักลงทุนกำหนดราคาค่าเช่าให้สอดคล้องไปกับปัจจัยต่างๆ ดังที่กล่าวไปในหัวข้อข้างต้นแล้ว เราก็จะนำค่าเช่าที่ได้ตั้งไว้นั้น มาคำนวณหา Rental Yield กันต่อค่ะ

Rental Yield ถือเป็นเครื่องมือสำคัญของนักลงทุนอสังหาฯทั่วโลกเลยก็ว่าได้ เราเอาไว้สำหรับตั้งราคาค่าเช่าโดยเฉพาะ เพราะมันสะท้อนให้เห็น % ผลตอบแทนจากการปล่อยเช่า ซึ่งไม่เพียงแต่คอนโดมิเนียมเท่านั้นนะคะ แต่เรายังสามาถนำไปใช้หาผลตอบแทนจากการปล่อยเช่ากับอสังหาฯประเภทอื่นๆได้ด้วย ไม่ว่าจะเป็นบ้านเดี่ยว ทาวน์โฮม และโฮมออฟฟิศ ค่ะ

วิธีการคิด Rental Yield แบ่งออกเป็น 3 วิธี คือ

1.) อัตราผลตอบแทนจากการให้เช่าเบื้องต้น (Gross Rental Yield)

2.) อัตราผลตอบแทนจากการให้เช่าสุทธิ (Net Rental Yield)

3.) อัตราผลตอบแทนจากการให้เช่าจากเงินสดในรอบปี (Cash on Cash Rental Yield)

เรามาเริ่มต้นคำนวณ Rental Yield วิธีแรกกันเลยค่ะ

1.) Gross Rental Yield (อัตราผลตอบแทนจากการให้เช่าเบื้องต้น)

เป็นวิธีการคำนวณเบื้องต้นที่ง่ายที่สุดค่ะ เพื่อให้ทราบผลตอบแทนในการลงทุนอย่างคร่าวๆ ไม่ละเอียดมากนัก เพราะยังไม่รวมต้นทุนทางการเงินและค่าใช้จ่ายต่างๆ เราจะคิดเพียงราคาอสังหาฯ และค่าเช่าที่คาดว่าจะได้รับมาตลอดทั้งปี สูตรคำนวณมีดังนี้ค่ะ

เหมาะสำหรับ : ผู้ที่มีเงินเย็นอยู่แล้ว ไม่จำเป็นต้องกู้เงินจากสถาบันการเงิน เนื่องจากในสูตรคำนวณไม่ได้นำค่าใช้จ่ายอื่นๆ เช่น ค่าผ่อนชำระสินเชื่อรายงวด และอัตราดอกเบี้ย มาคิดรวมด้วย ข้อเสียคืออาจมีความคลาดเคลื่อนได้สูง เพราะเป็นการคำนวณแบบคร่าวๆ เท่านั้น

ขอยกตัวอย่างการคำนวณ Gross Rental Yield ให้เห็นภาพมากขึ้นค่ะ

นาวสาวเจน ซื้อคอนโดย่านรัชดามาห้องหนึ่งในราคา 2,500,000 บาท ตั้งราคาค่าเช่าเดือนละ 12,000 บาท โดยคิดว่าจะมีผู้เช่าตามสัญญาตลอดทั้งปี (12 เดือน) ดังนั้นค่าเช่าที่คาดว่าจะได้รับจากการปล่อยเช่าตลอดทั้งปีจะเท่ากับ 12,000 x 12 = 144,000 บาท

ดังนั้น อัตราผลตอบแทนจากการให้เช่า = (144,000 ÷ 2,500,000) x 100 = 5.8% ต่อปี

2.) Net Rental Yield (อัตราผลตอบแทนจากการให้เช่าสุทธิ)

มาต่อกันเลยกับสูตรคำนวณที่สองค่ะ สำหรับสูตรนี้จะละเอียดมากขึ้น โดยจะนำเอาค่าใช้จ่ายอื่นๆมาคำนวณร่วมด้วยค่ะ ซึ่งค่าใช้จ่ายเหล่านี้เกิดขึ้นจริงเมื่อซื้อและอยู่อาศัยในคอนโดมิเนียม อาทิเช่น ค่าส่วนกลาง ค่ากองทุนแรกเข้า ค่าประกันภัยอาคาร และค่าใช้จ่ายรายเดือนอื่นๆ สรุปคือหากมีค่าใช้จ่ายอะไรก็ต้องนำมาบวกรวมด้วยทั้งหมด

(คิดแบบรายปีนะคะ) จากนั้นนำมาคำนวณต่อโดยเอาค่าเช่าที่คาดว่าจะได้รับตลอดทั้งปี มาหักลบกับค่าใช้จ่ายตลอดทั้งปี หารด้วยราคาอสังหาฯ และคูณกับ 100 เพื่อหา % เราก็จะได้ Net Rental Yield หรืออาจดูให้ง่ายขึ้นจากสูตรนี้ค่ะ

เหมาะสำหรับ: นักลงทุนที่ซื้อคอนโดมาปล่อยเช่า ต้องการเห็นตัวเลขที่สะท้อนความเป็นจริงละเอียดมากกว่าวิธีแรก โดยจะคิดค่าใช้จ่ายที่เกิดขึ้นเข้าไปด้วย ซึ่งช่วยให้คำนวณรายรับที่คาดว่าจะได้รับออกมาได้อย่างแม่นยำมากขึ้น

มาดูตัวอย่างการคำนวณ Net Rental Yield กันค่ะ

นางสาวนุ่น ซื้อคอนโดแห่งหนึ่งแถวพระรามเก้า มาในราคา 3,500,000 บาท และตัดสินใจปล่อยเช่าคอนโดในราคา 22,000 บาทต่อเดือน เป็นระยะเวลา 12 เดือนตามสัญญาที่ผู้เช่าได้ทำไว้ เฉพาะค่าเช่ารวม 12 เดือนจะอยู่ที่ 264,000 บาท แต่มีการคิดรวมค่าใช้จ่ายที่เกิดขึ้นด้วย ได้แก่ ค่าส่วนกลาง และค่าจ่ายใช้จ่ายรายเดือนอื่นๆ รวมเดือนละ 3,000 บาท รวมค่าใช้จ่ายต่อปีเท่ากับ 36,000 บาท ค่าเช่าสุทธิที่จะได้รับต่อปีหลังหักค่าใช้จ่ายแล้วคือ 264,000-36,000 = 228,000 บาท

ดังนั้น อัตราผลตอบแทนจากการให้เช่า = (228,000 ÷ 3,500,000) x 100 = 6.5% ต่อปี

3.) Cash on Cash Rental Yield (อัตราผลตอบแทนจากการให้เช่าจากเงินสดในรอบปี)

สูตรนี้จะแตกต่างจากสองสูตรก่อนหน้า เพราะจะนำเอากระแสเงินสดที่ไหลเข้าออกในช่วงระยะเวลาหนึ่งปีมาคิดด้วย เพื่อดูว่าตลอดช่วงเวลา 1 ปี มีเงินสดที่ได้จากค่าเช่าเท่าไรหลังหักค่าใช้จ่ายทุกอย่างแล้ว วิธีคิดคือนำค่าเช่าที่คาดว่าจะได้รับตลอดทั้งปี มาหักค่าใช้จ่ายรวมทั้งปีออก และส่วนสำคัญคือต้องลบเงินค่างวดที่ต้องผ่อนชำระกับธนาคารตลอดทั้งปีมาคิดร่วมด้วย เพราะเวลาซื้อคอนโด หากไม่ใช่การซื้อเงินสด ก็ต้องมีการจ่ายเงินผ่อนสินเชื่อที่กู้มากับทางธนาคารเป็นงวดๆไป ถูกต้องมั้ยคะ? ฉะนั้นอย่าลืมเอาก้อนนี้มาหักลบออกด้วยค่ะ

ส่วนตัวที่นำมาหารก็ต้องเปลี่ยนมาคิดต้นทุนคงที่ (Fix Cost) ซึ่งเป็นค่าใช้จ่ายทั้งหมดที่จ่ายไปตามจริงต่อปี แทนที่ราคาอสังหาฯ ซึ่งได้แก่ เงินจอง เงินดาวน์ เงินผ่อน ค่าตกแต่ง ค่าสิ่งอำนวยความสะดวกต่างๆที่จ่ายเป็นเงินสด เป็นต้น เรียกได้ว่าในปีนั้นๆ มีค่าใช้จ่ายอะไรก็นำมาคำนวณทั้งหมดนั่นเองค่ะ ดูได้จากสูตรคำนวณนี้ค่ะ

*ค่าเช่าที่คาดว่าจะได้รับตลอดปีสุทธิ หาได้จากค่าเช่าเต็มที่จะได้รับตลอดทั้งปี-ค่าใช้จ่ายต่างๆที่เกิดขึ้นตลอดปี

เหมาะสำหรับ: นักลงทุนที่กู้ซื้อเงินมาเพื่อซื้อคอนโดปล่อยเช่าโดยเฉพาะ ซึ่งส่วนใหญ่นักลงทุนมักจะกู้แบงก์เพื่อซื้อคอนโดกันอยู่แล้ว ดังนั้นสูตรนี้จึงเป็นวิธีการหา Rental Yield ที่สะท้อนตัวเลขจริงได้มากที่สุดค่ะ

มาดูตัวอย่างการคำนวณ Cash on Cash Rental Yield กันดีกว่าค่ะ

นางสาวโบว์ ซื้อคอนโดย่านลาดพร้าวมาห้องหนึ่งในราคา 3,000,000 บาท คาดว่าจะปล่อยเช่าคอนโดในราคา 15,000 บาทต่อเดือน เป็นระยะเวลา 12 เดือน รวมค่าเช่าทั้งหมดต่อปีอยู่ที่ 180,000 บาท แต่มีค่าใช้จ่ายส่วนกลางที่ต้องชำระให้นิติบุคคล เดือนละ 3,000 บาท รวม 36,000 บาทต่อปี รวมทั้งยังต้องผ่อนชำระสินเชื่อแก่ธนาคารทุกเดือน เดือนละ 11,000 บาท รวม 132,000 บาทต่อปี

ค่าเช่าที่คาดว่าจะได้รับตลอดปีสุทธิ = (180,000 – 36,000) – 132,000 = 12,000 บาท

นอกจากนี้ นางสาวโบว์ได้จ่ายเงินจองไป 10,000 บาท เงินดาวน์ 100,000 บาท และค่าตกแต่งห้องเพิ่มเติมอีก 50,000 บาท รวมค่าใช้จ่ายคงที่ของปีนี้อยู่ที่ 160,000 บาท

ดังนั้น อัตราผลตอบแทนจากการให้เช่า = (12,000 ÷ 160,000) x 100 = 7.5% ต่อปี

Rental Yield ควรอยู่ที่ระดับเท่าไหร่ถึงคุ้มค่า น่าลงทุน?

หลังจากที่เราคำนวณ Rental Yield ออกมาแล้ว จะพบว่ายิ่งค่า % มากเท่าไหร่ ยิ่งส่งผลดีต่อการลงทุนมากเท่านั้นค่ะ สังเกตได้ว่าโครงการใดที่มีผู้เช่าให้ความสนใจจำนวนมาก เช่น โครงการส่วนใหญ่ที่อยู่ใกล้แนวรถไฟฟ้าใกล้แหล่งงาน หรือโครงการที่อยู่ในเมืองท่องเที่ยว จะสะท้อนให้เห็นถึงตัวเลข Rental Yield ที่ค่อนข้างสูง และมักเป็นที่จับจองของบรรดานักลงทุนด้วยเช่นกัน นอกจากเรื่องของ Location แล้ว Rental Yield ยังขึ้นอยู่กับปัจจัยอื่นๆด้วย เช่น รูปแบบห้อง ขนาดพื้นที่ห้อง ความน่าสนใจของโครงการ แบรนด์ผู้พัฒนา เป็นต้น ทั้งหมดนี้ส่งผลต่อความต้องการเช่ามากน้อยแตกต่างกันออกไปค่ะ

และเมื่อพิจารณาถึง ระดับ Rental Yield ที่เรียกว่า “เป็นมิตรต่อการลงทุน” โดยทั่วไปแล้วควรอยู่ที่ระดับ 5-7% ซึ่งเป็นค่าเฉลี่ยของ Rental Yield ของคอนโดในกรุงเทพฯ หากได้มากกว่านี้ยิ่งดีค่ะ แต่ถ้าต่ำกว่านี้ อาจจะ “ไม่น่าลงทุน” สักเท่าไร ส่วนกรณีที่กู้เงินมาซื้อคอนโดและต้องผ่อนชำระกับทางธนาคาร เราต้องเปรียบเทียบกับอัตราเงินกู้ด้วย โดยผลตอบแทนที่ควรจะได้รับนั้นต้องสูงกว่าอัตราเงินกู้เฉลี่ยอย่างน้อย 2% เพื่อไม่ให้เป็นภาระผ่อนเยอะจนเกินไป ยกตัวอย่างเช่น อัตราเงินกู้เฉลี่ยอยู่ที่ 4% ดังนั้นเราก็ควรจะได้รับ Rental Yield อย่างน้อย +2% คือ 6% ค่ะ

ยิ่ง Rental Yield สูง ประมาณ 8% ขึ้นไป ยิ่งเป็นระดับที่น่าสนใจอย่างมาก เนื่องจากจะได้รับผลตอบแทนสูงอย่างเห็นได้ชัด ถึงขั้นที่ว่าสามารถบวกรวมค่าใช้จ่ายต่างๆทั้งหมดเข้าไปได้ โดยที่เราไม่จำเป็นต้องเสียเงินเพิ่ม หรือจะเรียกก็ได้ว่าไม่ต้องควักเงินให้เข้าเนื้อตัวเอง ซึ่งโครงการที่ให้ผลตอบแทน 8% ขึ้นไปนี้ มักตั้งอยู่ในทำเลทองยอดฮิต ใจกลางเมือง ซึ่งเป็นที่ช่วงชิงของบรรดานักลงทุนคู่แข่งคนอื่นๆด้วยเช่นกันค่ะ

Yield Guarantee ของ Developer คืออะไร?

หลายคนอาจเคยได้ยินคำว่า Yield Guarantee มาก่อนใช่มั้ยคะ เวลาที่ไปดูห้อง วางแผนจะซื้อคอนโดโครงการนี้ แล้วได้ยิน Sale หยอดคำโฆษณาให้เราหูผึ่งว่า

“โครงการเรามีการรับประกัน Yield ให้ด้วยนะคะ ลูกค้าปล่อยเช่าไป ปีๆหนึ่งเนี่ย จะได้ Yield สูงถึง 8% เลยค่ะ ทางเรารับรองได้ว่าไม่ต่ำกว่านี้แน่นอน” ว่าแล้วก็ยิ้มหวานให้ลูกค้าหนึ่งที

ใช่แล้วค่ะ เวลาซื้อห้องในบางโครงการ Developer อาจมีการกำหนด Yield Guarantee หรือที่เรียกว่า การการันตีผลตอบแทนจากการปล่อยเช่าโดยผู้ประกอบการให้ด้วย เพื่อให้ผู้ซื้อมั่นใจได้ว่าเมื่อลงทุนซื้อโครงการนี้ไปแล้ว และปล่อยเช่าแก่ผู้เช่าแล้วจะได้รับ Rental Yield ในระดับใด หรือได้กี่เปอร์เซ็นต์ ซึ่งส่วนใหญ่มักจะกำหนดให้อยู่ที่ประมาณ 6% ขึ้นไปค่ะ เสมือนเป็นกลยุทธ์ทางการตลาดอย่างหนึ่งที่ช่วยดึงดูดนักลงทุนได้ แต่ทั้งนี้ผู้ลงทุนก็ควรสอบถามรายละเอียดให้ชัดเจน ว่า Yield ที่จะได้รับนั้นมีวิธีการคิดอย่างไร บวกรวมค่าใช้จ่ายไปแล้วรึยัง (เพราะบางครั้งทางโครงการอาจจะใช้วิธีคิดคร่าวๆ แบบ Gross Rental Yield ก็เป็นไปได้) เพื่อให้ทราบรายละเอียดชัดเจนเกี่ยวกับตัวเลขการันตีนั้นมากขึ้นค่ะ

Yield Guarantee มักพบในโครงการที่อยู่ในทำเลที่มีความต้องการเช่ามากกว่าซื้อเพื่ออยู่อาศัยเอง นักลงทุนจึงให้ความสนใจมากเป็นพิเศษเพราะยังไงๆก็น่าจะปล่อยเช่าได้ ส่วนใหญ่เป็นโครงการที่ตั้งอยู่ศูนย์กลางธุรกิจ หรือ CBD , เมืองท่องเที่ยวยอดนิยม เช่น ภูเก็ต พัทยา หัวหิน รวมถึงแหล่งงานขนาดใหญ่ที่มี Expat อาศัยอยู่เป็นจำนวนมากค่ะ

10 ทำเล Rental Yield สูงสุดในกรุงเทพฯ

อย่างที่บอกค่ะว่า Rental Yield ยิ่งสูง ยิ่งน่าสนใจ ดังนั้นคำถามยอดฮิตที่ตามมาติดๆก็คือ แล้วถ้าจะซื้อคอนโดปล่อยเช่าให้ได้ผลตอบแทนสูงๆที่ว่านี้ เลือกทำเลไหนจึงจะตอบโจทย์มากที่สุด? สำหรับ Part นี้ เราจะมาเปิดโผทำเล 10 อันดับ ที่มี Rental Yield สูงที่สุดในกรุงเทพฯกันค่ะ โดยเราจะเน้นไปที่ทำเลใจกลางเมืองเป็นหลักนะคะ สำหรับข้อมูลเราได้รับการสนับสนุนจาก Colliers International Thailand และ Bangkok Citismart ค่ะ

ซึ่งต้องบอกก่อนนะคะว่าข้อมูล Rental Yield จากทั้ง 2 แหล่งมีวิธีการเก็บข้อมูลและวิธีการคำนวณที่แตกต่างกัน และมาจากคนละช่วงเวลา ทำให้ได้ข้อมูลที่อาจจะไม่เหมือนกันซะทีเดียว นอกจากนี้ Rental Yield อาจมีการเปลี่ยนแปลงได้ในอนาคต ตามสภาพตลาด สถานการณ์ทางเศรษฐกิจ นโยบายจากภาครัฐและปัจจัยอื่นๆที่เกี่ยวข้องค่ะ

จากภาพข้างต้นจะเป็นข้อมูล Rental Yield ของไตรมาสที่ 1 ปี 2020 ที่เพิ่งผ่านมาค่ะ โดยเป็นข้อมูลจาก Colliers International Thailand ได้สำรวจตลาดเช่าในกรุงเทพฯและสรุป Rental Yield ออกมา 10 ทำเลด้วยกัน จะเห็นได้ว่าส่วนใหญ่อยู่ในโซนกรุงเทพฯชั้นใน-กลาง เราจะขอแบ่งออกเป็น 3 กลุ่มด้วยกัน

กลุ่มแรก: สุขุมวิทช่วงต้น-กลาง

ได้แก่ เพลินจิต ชิดลม พร้อมพงษ์ และทองหล่อ เป็นที่ทราบกันดีอยู่แล้วว่าช่วงนั้นจะมีความเจริญและอุดมสมบูรณ์เป็นอย่างมาก ไม่ว่าจะเป็นแหล่งงาน มีอาคารสำนักงานต่างๆ รวมถึงร้านอาหาร ร้านนั่งชิลล์และห้างสรรพสินค้าหรูหลายแห่ง เรียกได้ว่าเป็นไข่แดงที่สำคัญของกรุงเทพฯแห่งนึงเลยก็ว่าได้ มีชาวต่างชาติอาศัยอยู่เยอะ Rental Yield ของทองหล่อครองแชมป์สูงสุด โดยอยู่ที่ 4.0-6.0% ต่อปี ส่วนรองลงมาจะเป็นเพลินจิตและพร้อมพงษ์ อยู่ที่ระดับ 4.0-5.5% ต่อปีเท่ากัน และชิดลม อยู่ที่ 3.5-4.5% ต่อปีค่ะ

กลุ่มที่สอง: ราชเทวี พญาไท อารีย์และสะพานควาย

โซนต่อมาเราจะเป็นโซนที่มีรถไฟฟ้า BTS พาดผ่านไปทางเหนือ ตั้งแต่สถานีราชเทวีและพญาไท ยาวไปจนถึงสถานีอารีย์และสะพานควาย ซึ่งเป็นโซนที่ขยับออกมาจากใจกลางเมืองเล็กน้อย โดยมีคอนโดมิเนียมขึ้นอยู่หลายโครงการด้วยกัน เป็นที่นิยมของกลุ่มพนักงานออฟฟิศ รวมถึงนิสิตนักศึกษา ส่วน Expat ก็มีอยู่บ้าง แต่อาจจะไม่ได้มากเท่าโซนสุขุมวิท โดยผู้เช่าเหล่านี้ให้ความสนใจเช่าคอนโดตามแนวรถไฟฟ้า เน้นการเดินทางเข้าเมืองได้อย่างรวดเร็ว รายล้อมไปด้วยสิ่งอำนวยความสะดวกที่ครบครัน Rental Yield ของพญาไทและราชเทวี อยู่ที่ระดับ 3.5-5.0% และ 3.5-5.5 % ตามลำดับ ซึ่งถือว่าไม่ต่างกันมากนัก ส่วนโซนอารีย์และสะพานควาย จะอยู่ที่ 4.5-5.5% และ 4.0-5.0% จุดสังเกตที่เห็นได้ชัด คือระดับ Yield เริ่มต้นของ 2 โซนนี้ สูงกว่าพญาไทและราชเทวี แม้จะอยู่ไกลออกมาจากใจกลางเมืองมากกว่า

กลุ่มที่สาม: ศูนย์กลางธุรกิจ สีลม-สาทร

และโซนสุดท้ายคือ Central Business District หรือศูนย์กลางธุรกิจ อย่างสีลมและสาทรค่ะ ความโดดเด่นของพื้นที่นี้คือเป็นที่ตั้งของแหล่งงาน มีอาคารสำนักงานขนาดใหญ่อยู่หลายแห่ง พร้อมร้านค้า ร้านอาหารครบ ชาวต่างชาติ Expat อาศัยอยู่ค่อนข้างเยอะค่ะ รวมถึงพนักงานออฟฟิศคนไทยเองที่ต้องการความสะดวกสบาย หลีกหนีรถติดช่วงเวลาเร่งรีบ ก็มักจะเลือกเช่าคอนโดที่อยู่ใกล้แหล่งงานเพื่อประหยัดเวลาในการเดินทาง คอนโดในสีลม-สาทรจึงได้รับความนิยมเสมอมา สำหรับ Rental Yield ของย่านสีลม-สาทรอยู่ที่ 4.0-5.0% ต่อปี ซึ่งเป็นระดับที่เท่ากันค่ะ

นอกจากนี้เรายังมีข้อมูลผลตอบแทนจากการเช่าเฉลี่ยของปี 2019 (Average Gross Yield 2019) โดย Bangkok Citismart ซึ่งได้ทำการสำรวจตลาดเช่าคอนโดมิเนียมในกรุงเทพฯ แบ่งเป็นโซนต่าง 10 อันดับสูงสุด ดังต่อไปนี้ค่ะ

ขอพูดถึงทำเล 3 อันดับที่มี Rental Yield สูงสุด นะคะ จะเห็นได้ว่าโซนที่มี Rental Yield สูงที่สุดในกรุงเทพฯ คือโซนรัชดา-สุทธิสาร-ห้วยขวางค่ะ ค่าเฉลี่ยของ Gross Yield อยู่ที่ 5.58% เลยทีเดียว เนื่่องจากโซนนี้มีปัจจัยบวกหลายอย่าง แม้จะไม่ใช่โซน CBD แต่มีเส้นทางรถไฟฟ้า MRT พาดผ่าน เดินทางเข้าสู่โซนสุขุมวิทได้ง่าย หรือจะเชื่อมต่อไปโซนสีลม สาทรก็ใช้เวลาไม่นานนัก รายล้อมไปด้วยสิ่งอำนวยความสะดวกครบครัน ส่วนคอนโดมิเนียมในย่านนี้ก็มีหลายระดับราคาให้เลือกค่ะ แม้ค่าเช่าจะไม่ได้สูงลิ่วเท่าโซนสุขุมวิทชั้นใน แต่ก็ไม่ถือว่าถูกจนเกินไป ขณะเดียวกันก็มีดีมานด์ผู้เช่าเยอะพอสมควรและค่อนข้างหลากหลาย ทั้งชาวไทยและชาวต่างชาติที่มองหาคอนโดเช่าอยู่ในระดับราคาที่พอเอื้อมถึง ไกลออกจากโซน CBD ออกมาหน่อย แต่ก็ยังได้เปรียบเรื่องของการเดินทาง นั่นจึงเป็นเหตุผลที่ช่วยเสริมให้รัชดามีระดับ Rental Yield สูงค่ะ

รองลงมาคือโซนอโศก ค่าเฉลี่ยของ Gross Yield อยู่ที่ 4.78% ค่ะ เป็นอีกทำเลที่มีออฟฟิศอยู่เยอะเช่นกันค่ะ ถนนเส้นสำคัญคือสุขุมวิทและอโศกมนตรี เชื่อมต่อกับทำเลพระรามเก้า ที่ถูกมองว่าเป็น New CBD หรือศูนย์กลางธุรกิจแห่งใหม่ของกรุงเทพฯห้างสรรพสินค้าและสถานศึกษาก็มีครบ ปัจจุบันมีการพัฒนาโครงการคอนโดมิเนียมหลายแห่งในอโศก รองรับดีมานด์ที่ต้องการอยู่อาศัย อโศกมีเส้นทางรถไฟฟ้าผ่านถึง 2 สาย คือรถไฟฟ้า MRT สถานีสุขุมวิท และ BTS สถานีอโศก ความอุดมสมบูรณ์ของทำเลนี้ทำให้เกิดความต้องการเช่าคอนโด ซึ่งส่วนใหญ่จะเป็นเป็นคอนโดหรู ค่าเช่าที่พบจะเริ่มต้นที่ประมาณ 30,000 บาทต่อเดือนขึ้นไปค่ะ

และอันดับที่สาม คือ โซนอนุสาวรีย์ชัยสมรภูมิ ค่าเฉลี่ยของ Gross Yield อยู่ที่ 4.66% ค่ะ ทำเลนี้ขึ้นชื่อว่าเป็นศูนย์กลางการเดินทางที่สำคัญซึ่งหลายคนก็คงจะคุ้นเคยกันดี โดยมีทั้งรถไฟฟ้า BTS และรถเมล์หลายสายผ่าน นอกจากนี้ยังมีรถตู้ประจำทาง วิ่งไปยังโซนต่างๆในกรุงเทพฯและปริมณฑลรวมถึงต่างจังหวัดด้วย ส่วนห้างสรรพสินค้าก็มีอยู่รายล้อม พร้อมร้านค้า ร้านอาหารเยอะ ผู้คนค่อนข้างหน้าแน่นเพราะทำเลนี้มีความอุดมสมบูรณ์สูง เข้าสยาม เลยไปสีลม-สาทรก็สะดวก คอนโดที่ถูกพัฒนาในย่านนี้มีทั้งโครงการเก่าและโครงการใหม่ กลุ่มผู้เช่าส่วนใหญ่จะเป็นคนวัยทำงานและนักศึกษาค่ะ

สรุป

อ่านมาถึงตรงนี้แล้ว ก็หวังว่าหลายๆคนคงจะพอเห็นภาพและเข้าใจว่า ทำไม Rental Yield จึงมีความสำคัญกับการปล่อยเช่าคอนโดนะคะ โดยเฉพาะนักลงทุนมือใหม่ที่อาจเพิ่งลองสนามครั้งแรก หากเตรียมตัวพร้อม…ศึกษาข้อมูลและทำความเข้าใจเกี่ยวกับการตั้งราคาค่าเช่าเป็นอย่างดีแล้ว ก้าวต่อไปคงไม่ใช่เรื่องยากอะไรค่ะ แต่อย่าลืมนะคะ…ทุกการลงทุนมีความเสี่ยงเสมอ การอ้างอิงดูเพียงตัวเลขอย่างเดียวอาจไม่พอ เป็นไปได้ควรพิจารณาดูโครงการให้ละเอียดถี่ถ้วนว่ามีจุดเด่น จุดด้อยอย่างไร ทำเลนี้เดินทางสะดวกหรือไม่ มีสิ่งอำนวยความสะดวกอะไรบ้าง กลุ่มผู้เช่าเป็นใคร มีกำลังจ่ายมากน้อยขนาดไหน คู่แข่งเราตั้งราคาเท่าไร ค่าเช่าเราถูกหรือแพงเมื่อเทียบกันแล้ว เป็นต้น ทั้งหมดนี้คงจะเห็นภาพได้ไม่ยากนะคะ

ใครที่ต้องการซื้อคอนโดเพื่อลงทุนปล่อยเช่าในช่วงเวลานี้ถือว่าเป็นโอกาสที่ดีค่ะ ที่จะได้โครงการราคาลดพิเศษ และพ่วงด้วยโปรโมชันอื่นๆอีกมากมาย จากที่เห็นหลายๆโครงการ จากหลาย Developer เค้ากำลังทำการตลาดกันอยู่เยอะเลยค่ะ ถ้าอยากได้ห้องราคาดีไว้ปล่อยเช่าในทำเลที่น่าสนใจ สามารถหาดูรายละเอียดเพิ่มเติมและอ่านรีวิวจาก ThinkofLiving ได้นะคะ (รีวิวคอนโด คลิกเลย) และไว้คราวหน้า คิด.เรื่อง.ลงทุน จะพาไปทำความรู้จักกับการสร้างผลตอบแทนอสังหาฯแบบไหน อย่าลืมติดตามหรือ Comment แนะนำกันเข้ามาได้เลยค่ะ

ติดตามพวกเราได้ที่

Website : www.thinkofliving.com

Twitter : www.twitter.com/thinkofliving

YouTube : www.youtube.com/ThinkofLiving

Instagram : www.instagram.com/thinkofliving

Facebook : ThinkofLiving