ดร. วิชัย วิรัตกพันธ์ ผู้ตรวจการธนาคารอาคารสงเคราะห์ และรักษาการผู้อำนวยการศูนย์ข้อมูลอสังหาริมทรัพย์ (REIC) สรุปภาพรวมของตลาดอสังหาริมทรัพย์ ด้านที่อยู่อาศัยในประเทศไทยจาก “ดัชนีรวมตลาดอสังหาริมทรัพย์ (หมวดที่อยู่อาศัย)” ที่ฉายภาพให้เห็นว่า ปี 2565 ตลาดอสังหาริมทรัพย์ด้านที่อยู่อาศัยมีการฟื้นตัวขึ้นแล้ว โดยมีค่าดัชนีรวมอยู่ที่ 91.7 จุด เพิ่มขึ้นจากปี 2564 ราว 21.1% ถือเป็นการปรับเพิ่มขึ้นของค่าดัชนีสูงสุดนับจากปี 2562 ที่เริ่มปรับตัวลงแรงจากผลกระทบมาตรการ LTV และ อยู่ในจุดต่ำสุดต่อเนื่องกัน 2 ปี ในปี 2563 และ 2564 ที่ 75.6 และ 75.7 จุด ตามลำดับ ซึ่งเป็นผลมาจากมาตรการกระตุ้นอสังหาริมทรัพย์ของรัฐบาล การผ่อนปรน LTV อัตราดอกเบี้ยยังอยู่ในระดับต่ำ ราคาที่อยู่อาศัยส่วนใหญ่ยังไม่ปรับตัวนัก รวมถึงสภาพเศรษฐกิจภาพรวมของประเทศฟื้นตัวต่อเนื่อง โดยเฉพาะภาคธุรกิจการค้าและการท่องเที่ยวได้รับประโยชน์จาการเข้ามาท่องเที่ยวของคนต่างชาติ ซึ่งจะมีส่วนช่วยภาคอสังหาฯ

แต่ปี 2566 กลับพบปัจจัยลบที่เข้ามากระทำต่อตลาดในหลายด้าน ตั้งแต่ไม่ผ่อนปรน LTV ซึ่งจะกระทบต่อคนที่ต้องการมีการซื้อสำหรับการอยู่อาศัยและการลงทุน ที่เป็นบ้านสัญญาที่ 2 และ 3 ซึ่งมีสัดส่วนประมาณ 30% และมาตรการกระตุ้นอสังหาริมทรัพย์ของรัฐบาลที่ลดค่าธรรมเนียมการโอนเพียง 1% ประกอบกับ ปี 2566 เป็นช่วงทิศทางอัตราดอกเบี้ยขาขึ้นที่อาจจะสูงขึ้นถึง 0.75-1.0% และราคาที่อยู่อาศัยส่วนใหญ่จะปรับตัวราคาขึ้นทางตรงและทางอ้อม (ส่วนลด/ของแถมน้อยลง) ทั้งนี้ REIC จึงคาดการณ์ว่าในปี 2566 ดัชนีรวมตลาดอสังหาริมทรัพย์ (หมวดที่อยู่อาศัย) มีแนวโน้มที่จะปรับตัวลงจากปี 2565 เล็กน้อยอยู่ที่ 90.2 จุด หรือลดลง 1.6% สำหรับกรณีฐาน (Base Case) และหากมีปัจจัยบวกที่ดีกว่าที่คาดไว้อาจจะมีการขยายตัวได้ถึง 8.2% (Best Case) แต่หากมีปัจจัยที่ส่งผลรุนแรงกว่าที่คาดไว้ อาจจะติดลบได้ถึง 11.5% (Worst Case)

- สถานการณ์ Supply-Demand ที่อยู่อาศัยปี 2565

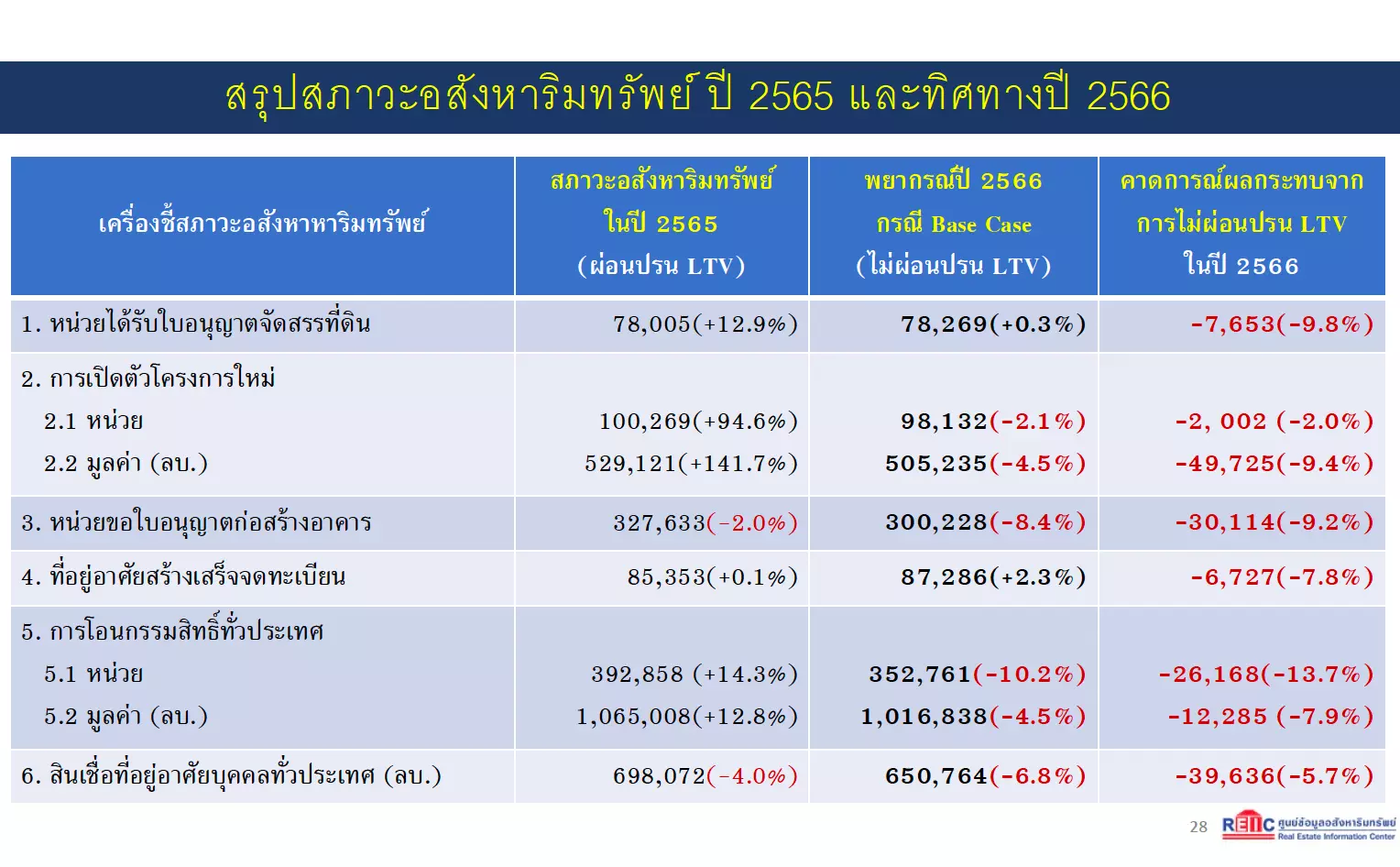

หากพิจารณาเครื่องชี้สภาวะอสังหาริมทรัพย์ในแต่ละด้าน พบว่าในด้านอุปทาน หน่วยที่ได้รับใบอนุญาตจัดสรรที่ดินทั่วประเทศ ปี 2565 มีจำนวน 78,005 หน่วย เพิ่มขึ้น 13.8% เมื่อเทียบกับปี 2564 ในขณะที่มีการออกใบอนุญาตก่อสร้างอาคารที่อยู่อาศัยทั่วประเทศ จำนวน 327,633 หน่วย ลดลง 2% จากปี 2564 ประกอบด้วย ที่อยู่อาศัยแนวราบ 267,939 หน่วย ที่อยู่อาศัยประเภทอาคารชุด 59,694 หน่วย

ทั้งนี้ หากพิจารณา Supply จาก ที่อยู่อาศัยเปิดตัวใหม่ในปี 2565 เฉพาะในพื้นที่กรุงเทพฯ-ปริมณฑล พบว่ามีจำนวนทั้งสิ้น 100,269 หน่วย เพิ่มสูงขึ้น 94.6% เมื่อเทียบกับปี 2564 ประกอบด้วย โครงการอาคารชุด 51,635 หน่วย เพิ่มขึ้น 145.3% และโครงการบ้านจัดสรร 48,634 หน่วย เพิ่มขึ้น 59.6% เมื่อเทียบกับปีก่อนหน้า

จากสภาวะของ Supply ที่อยู่อาศัยข้างต้น ได้สะท้อนให้เห็นได้ว่า มีการฟื้นตัวอย่างมากในฝั่ง Supply ที่อยู่อาศัย ดังที่จะได้เห็นการขยายตัวค่อนข้างสูงถึงสูงมากในเกือบทุกเครื่องชี้ฯ ยกเว้นการออกใบอนุญาตก่อสร้างอาคารที่อยู่อาศัยทั่วประเทศที่มีการปรับตัวลงเพียงเล็กน้อยเท่านั้น

สำหรับด้าน Demand พบว่า หน่วยการโอนกรรมสิทธิ์ที่อยู่อาศัยทั่วประเทศในปี 2565 มีจำนวน 392,858 หน่วยเพิ่มขึ้น 14.3% จากปี 2564 ประกอบด้วย การโอนกรรมสิทธิ์ที่อยู่อาศัยแนวราบจำนวน 285,731 หน่วย เพิ่มขึ้น 12.6% การโอนกรรมสิทธิ์ห้องชุดจำนวน 107,127 หน่วย เพิ่มขึ้น 19.2% ในด้านมูลค่าพบว่าในปี 2565 มีมูลค่าการโอนกรรมสิทธิ์ที่อยู่อาศัยทั่วประเทศ จำนวน 1,065,008 ล้านบาท ประกอบด้วยมูลค่าการโอนกรรมสิทธิ์ที่อยู่อาศัยแนวราบจำนวน 776,523 ล้านบาท เพิ่มขึ้น 12.6% มูลค่าการโอนกรรมสิทธิ์ห้องชุด 288,485 ล้านบาท เพิ่มขึ้น 13.3% เมื่อเทียบกับปีก่อนหน้า

นอกจากนี้ยังพบว่าจำนวนสินเชื่อที่อยู่อาศัยปล่อยใหม่ทั่วประเทศในปี 2565 มีจำนวน 698,072 ล้านบาท มีอัตราการขยายตัวเพิ่มขึ้น 14.1% และมีมูลค่าสินเชื่อที่อยู่อาศัยบุคคลคงค้างทั่วประเทศ จำนวน 4,741,133 ล้านบาท มีอัตราการขยายตัว 5.3% เมื่อเทียบกับปี 2564

- คาดการณ์ทิศทาง Supply-Demand ที่อยู่อาศัย ปี 2566

สำหรับทิศทางเครื่องชี้สภาวะตลาดอสังหาริมทรัพย์ ด้านที่อยู่อาศัย ในปี 2566 REIC คาดการณ์ว่า ด้าน Supply จะมีสภาวะทรงตัวถึงชะลอเล็กน้อย เนื่องจากได้ผ่านจุดต่ำสุดมาแล้วในปี 2564 โดยหน่วยที่ได้รับใบอนุญาตจัดสรรที่ดินทั่วประเทศ จะมีจำนวนประมาณ 78,269 หน่วย เพิ่มขึ้นเพียง 0.3% ขณะที่ใบอนุญาตก่อสร้างอาคารที่อยู่อาศัย มีจำนวนประมาณ 300,228 หน่วยลดลง 8.4% ประกอบด้วยที่อยู่อาศัยแนวราบ มีจำนวนประมาณ 246,504 หน่วย และที่อยู่อาศัยประเภทอาคารชุด มีจำนวนประมาณ 53,724 หน่วย

ด้านที่อยู่อาศัยเปิดตัวใหม่ในพื้นที่กรุงเทพฯ-ปริมณฑล คาดการณ์ว่าจะมีจำนวนประมาณ 98,132 หน่วย ลดลง 2.1% ประกอบด้วยโครงการบ้านจัดสรร จะมีจำนวนประมาณ 58,046 หน่วย ขยายตัวเพิ่มขึ้น 19.4% โครงการอาคารชุดจะมีจำนวนประมาณ 40,086 หน่วย ลดลง 22.4%

ขณะที่ ด้าน Demand ที่อยู่อาศัยปี 2566 คาดการณ์ว่าจะปรับตัวลดลง ซึ่งจะมีหน่วยโอนกรรมสิทธิ์ที่อยู่อาศัยประมาณ 352,761 หน่วย ลดลง 10.2% จะมีมูลค่าประมาณ 1,016,838 ล้านบาท ลดลง 4.5% แบ่งเป็นการโอนกรรมสิทธิ์ที่อยู่อาศัยแนวราบจำนวนประมาณ 264,571 หน่วย ลดลง7.4% มูลค่าประมาณ 753,628 ล้านบาท ลดลง 2.9% โอนกรรมสิทธิ์อาคารชุดพักอาศัยมีจำนวนประมาณ 88,190 หน่วย ลดลง 17.7% มูลค่าประมาณ 263,210 ล้านบาท ลดลง 8.8% ทั้งนี้คาดว่าจะกระทบยอดการโอนกรรมสิทธิ์ทั้งบ้านใหม่และบ้านมือสอง ซึ่งคาดว่าจะส่งผลให้ยอดสินเชื่อที่อยู่อาศัยบุคคลปล่อยใหม่ ทั่วประเทศ ปี 2566 อาจจะมีจำนวนรวมประมาณ 650,764 ล้านบาท ลดลง 6.8% และมีมูลค่าสินเชื่อที่อยู่อาศัยคงค้างทั่วประเทศจำนวนประมาณ 4,955,985 ล้านบาท เพิ่มขึ้น 4.5% เมื่อเทียบกับปี 2565

“ภาวการณ์ฟื้นตัวของตลาดอสังหาฯ ด้านที่อยู่อาศัยในปี 2565 เป็นการฟื้นด้านอุปทานเป็นหลัก เนื่องจาก ปี 2563 – 2564 หน่วยเปิดขายใหม่เกิดขึ้นน้อย หน่วยที่เหลือขายในตลาดก็ลดลง และเศรษฐกิจเริ่มฟื้นตัว ดังจะเห็นได้ว่า ในช่วงไตรมาส 1 และ 2 ปีของ 2565 ที่มีการเปิดตัวใหม่สูงมากเพราะมีการเปิดตัวคอนโดราคาถูกในช่วงนั้นจำนวนมาก และสามารถมียอดขายที่ดี ในเวลาเดียวกันตลาดบ้านจัดสรรที่เป็นที่ต้องการของตลาด ก็มีการเปิดตัวอย่างต่อเนื่อง ตลาดในช่วงนั้นมีความคึกคัก และมีปัจจัยบวกจากดอกเบี้ยต่ำ กู้ได้มาก(ผ่อนปรน LTV) ราคาไม่ขึ้น เศรษฐกิจเริ่มดี ขณะที่การฟื้นตัวฝั่งอุปสงค์ ในปี 2565 อาจจะยังไม่แข็งแรงนัก แต่อุปสงค์มีการขยายตัวได้จากแรงกดดันที่เกิดจากการที่จะสิ้นสุดการผ่อนปรน LTV ทิศทางอัตราดอกเบี้ยที่เริ่มเข้าสู่ขาขึ้น และค่าธรรมเนียมการโอนที่ลดลงเหลือร้อยละ 1% จากปี 2565 ที่ลดลงเหลือเพียงร้อยละ 0.01 เท่านั้น นอกจากนี้ การเร่งโอนกรรมสิทธิ์ในช่วงไตรมาส 3 และ 4 ของปี 2565 เป็นการดึงจำนวนการโอนกรรมสิทธิ์ในอนาคตมา ซึ่งอาจส่งผลให้ยอดโอนกรรมสิทธิ์ใน Q1-Q2/2566 ชะลอตัวลงได้ ดังนั้น จึงอาจทำให้จำนวนหน่วยและมูลค่าการโอนกรรมสิทธิ์มีโอกาสลดลงจากปี 2565 ถึง 10.2 และ 4.5% ตามลำดับ” รักษาการผู้อำนวยการศูนย์ข้อมูลอสังหาริมทรัพย์ กล่าวภาพรวมตลาดที่อยู่อาศัยปี 2565 และ 2566 ในตอนท้าย