“พร็อพเพอร์ตี้ เพอร์เฟค” ขยายอาณาจักร เข้าซื้อกิจการอาคารสำนักงาน โรงแรมชั้นนำ และคอนโดใจกลางเมือง ของ “ไทย พร็อพเพอร์ตี้” ก้าวกระโดดขึ้นเป็นท็อปไฟว์ของวงการอสังหา ริมทรัพย์ ทั้งด้านสินทรัพย์และรายได้ เสริมศักยภาพให้มีฐานะการเงินแข็งแกร่ง ลดหนี้สิน ต่อทุน พร้อมขายสินทรัพย์ที่ไม่ใช่ธุรกิจหลัก ทำรายได้อีก 3,570 ล้าน

นายชายนิด อรรถญาณสกุล ประธานเจ้าหน้าที่บริหาร และ นางสาวศิริรัตน์ วงศ์วัฒนา รองประธานเจ้าหน้าที่กลุ่มสนับสนุน บริษัท พร็อพเพอร์ตี้ เพอร์เฟค จำกัด (มหาชน) (PF) ร่วมกันแถลงถึงทิศทางการดำเนินธุรกิจของบริษัทว่า บริษัทมีเป้าหมายในการเสริมศักยภาพของบริษัท ให้มีฐานะทางการเงินที่แข็งแกร่ง ทั้งการลดหนี้สินต่อทุน และลดภาระดอกเบี้ยจ่าย โดยมีการขายสินทรัพย์ที่ไม่ใช่ธุรกิจหลัก ได้แก่ ที่ดินริมถนนสุขุมวิทใกล้แยกบางนา (1,700 ล้านบาท) ซึ่งขายให้กับเดอะมอลล์ กรุ๊ป เพื่อพัฒนาเป็นโครงการ Bangkok Mall ที่ดินทำเลกรุงเทพกรีฑา (870 ล้านบาท) และ ที่ดินบริเวณ แจ้งวัฒนะ (500 ล้านบาท) รวมทั้งรายได้จากโครงการหอพักยูนิลอฟท์ เชียงใหม่ (500 ล้านบาท) รวมเป็นเงินทั้งสิ้น 3,570 ล้านบาท ซึ่งเป็นการลดการถือครองแลนด์แบงค์ที่ไม่อยู่ในแผนการพัฒนาโครงการ และยังทำให้สภาพคล่องดีขึ้น

นอกจากนี้ คณะกรรมการบริษัทฯ ยังได้มีมติอนุมัติแผนการเข้าซื้อกิจการ บริษัท ไทย พร็อพเพอร์ตี้ จำกัด (มหาชน) หรือ TPROP เพื่อเพิ่มศักยภาพในการดำเนินธรกิจ รองรับการเจริญเติบโตอย่างต่อเนื่อง ซึ่งปัจจุบันมีการแข่งขันในอุตสาหกรรมเป็นอย่างมาก การเข้าซื้อกิจการในครั้งนี้ ทำให้ พร็อพเพอร์ตี้ เพอร์เฟค ก้าวกระโดดขึ้นเป็นบริษัท 1 ใน 5 อันดับแรกของกลุ่มบริษัทพัฒนาอสังหาริมทรัพย์ ทั้งในด้านมูลค่าสินทรัพย์และรายได้ โดยภายหลังการซื้อกิจการ จะทำให้มูลค่าสินทรัพย์รวมของบริษัทฯ เพิ่มขึ้นจาก 30,668 ล้านบาท เป็น 45,224 ล้านบาท อีกทั้งยังทำให้ประมาณการรายได้รวมของบริษัทในปีนี้ เพิ่มขึ้นจาก 15,992 ล้านบาท เป็น 22,176 ล้านบาท นอกจากนี้ ยังมีผลให้ส่วนของผู้ถือหุ้น เพิ่มขึ้นจาก 8,646 ล้านบาท เป็น 16,392 ล้านบาท ในขณะที่ภาระหนี้สินที่มีดอกเบี้ยสิทธิต่อทุนของบริษัทลดลงเหลือ 1.33 เท่า การเข้าซื้อกิจการในครั้งนี้ ยังจะช่วยเพิ่มความสามารถในการทำกำไร และเพิ่มความมั่นคงของกระแสรายได้ของบริษัทฯ ในอนาคตด้วย

วัตถุประสงค์ในการควบรวมกิจการ นอกจากจะเพิ่มความแข็งแกร่งของฐานะทางการเงิน ซึ่งเป็นผลจากการเข้าซื้อกิจการโดยการออกหุ้นสามัญเพิ่มทุนของ PF แล้ว ยังเป็นก้าวสำคัญในการขยายธุรกิจเพื่อเพิ่มความมั่นคงของกระแสรายได้จากธุรกิจอาคารสำนักงานให้เช่าและโรงแรม ลดความเสี่ยงจากการพึ่งพารายได้จากธุรกิจใดธุรกิจหนึ่ง นอกจากนี้ ยังส่งผลให้มีสัดส่วนของมูลค่าสินทรัพย์และรายได้ที่มีความหลากหลายเพิ่มมากขึ้น ทั้งโครงการแนวราบ คอนโดมิเนียม คอนโดกลางเมือง สำนักงานให้เช่า และโรงแรม โดยภายหลังการซื้อกิจการ บริษัทจะมีการจัดวางโครงสร้างใหม่ เพิ่มส่วนของอสังหาริมทรัพย์เพื่อการเช่า ซึ่งการผนึกกำลังของทีมผู้บริหารจะช่วยเพิ่มศักยภาพในการดำเนินงานได้อย่างมีประสิทธิภาพยิ่งขึ้น

แผนการเข้าซื้อ TPROP ดังกล่าว PF จะใช้วิธีการแลกหุ้น (Share Swap) มูลค่า 1,800 ล้านบาท โดยได้ส่วนของผู้ถือหุ้น TPROP มา 4,789 ล้านบาท ทั้งนี้ PF จะเข้าทำคำเสนอซื้อหลักทรัพย์ทั้งหมดจากผู้ถือหุ้นของ TPROP โดยการเสนอหุ้นสามัญเพิ่มทุนของ PF เป็นค่าตอบแทนให้กับผู้ถือหุ้น TPROP ในอัตราการแลกหุ้น 1.00 หุ้นของ TPROP ต่อ 0.50 หุ้นของบริษัทฯ หรือชำระเป็นตัวเงินในราคาหุ้นละ 0.57 บาท ซึ่งจะเริ่มเข้าทำรายการภายหลังจากที่ได้รับอนุมัติการออกและเสนอขายหลักทรัพย์ จากสำนักงานคณะกรรมการกำกับหลัก ทรัพย์และตลาดหลักทรัพย์ โดยมีเงื่อนไขว่าภายหลังจากเสร็จสิ้นคำเสนอซื้อหลักทรัพย์ ผู้ถือหุ้น TPROP จะตอบรับคำเสนอซื้อรวมกันไม่น้อยกว่าร้อยละ 75.00 ของจำนวนหลักทรัพย์ที่ออกและจำหน่ายได้แล้วทั้งหมดของ TPROP และหากการเข้าซื้อกิจการ TPROP เป็นผลสำเร็จ จะทำให้ PF เข้าไปมีอำนาจควบคุมอย่างมีนัยสำคัญโดยอ้อม (Chain Principle) ใน บริษัท แกรนด์ แอสเสท โฮเทลส์ แอนด์ พรอพเพอร์ตี้ จำกัด (มหาชน) หรือ Grand ส่งผลให้ PF มีหน้าที่เข้าทำคำเสนอซื้อหลักทรัพย์ทั้งหมดของ Grand โดยมีค่า ตอบแทนเป็นหุ้นสามัญเพิ่มทุนของ PF ในอัตราการแลกหุ้น 1.00 หุ้นของ Grand ต่อ 1.149123 หุ้นของ PF หรือชำระเป็นตัวเงินในราคาหุ้นละ 1.31 บาท ทั้งนี้ การดำเนินการตามแผนการเข้าซื้อกิจการดังกล่าวข้างต้น จะต้องได้รับการอนุมัติจากที่ประชุมผู้ถือหุ้นของบริษัทฯก่อน ซึ่งจะจัดขึ้นในวันที่ 29 กรกฎาคม 2557 นี้

ปัจจุบัน TPROP ดำเนินธุรกิจลงทุนในอสังหาริมทรัพย์ ประกอบด้วย อาคารสำนักงานให้เช่า 2 แห่ง บนถนนสุขุมวิท ได้แก่ อาคารวัน แปซิฟิค เพลส และ อาคารทู แปซิฟิค เพลส ภายใต้การบริหารจัดการของบริษัท แปซิฟิค เอสเตท ดีเวลลอปเม้นท์ จำกัด ซึ่งเป็นบริษัทย่อยของ TPROP รวมทั้งมีการลงทุนใน Grand กว่า 40% โดย Grand ดำเนินธุรกิจโรงแรม จำนวน 4 แห่ง ได้แก่ โรงแรม เดอะ เวสทิน แกรนด์ สุขุมวิท, โรงแรมเชอราตัน หัวหิน รีสอร์ท แอนด์ สปา, โรงแรมเชอราตัน หัวหิน ปราณบุรี วิลล่า และ โรงแรมไฮแอท รีเจนซี่ กรุงเทพ ที่อยู่ระหว่างการก่อสร้าง และยังมีคอนโดมิเนียมอีก 2 โครงการ คือ ไฮด์ สุขุมวิท ซึ่งอยู่ระหว่างการขายและโอนกรรมสิทธิ์ ซึ่งจะรับรู้รายได้ภายในปีนี้ 5,000 ล้านบาท และโครงการใหม่ ไฮด์ สุขุมวิท 2

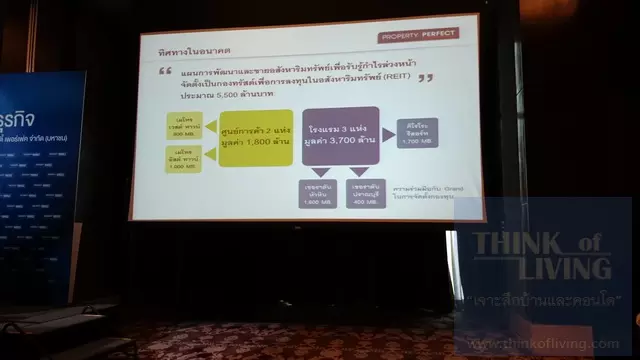

สำหรับทิศทางในอนาคต บริษัทมีแผนการพัฒนาและขายอสังหาริมทรัพย์เพื่อรับรู้กำไรล่วงหน้า ด้วยการจัดตั้งเป็นกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REIT) โดยมีแผนนำศูนย์การค้า 2 แห่ง ได้แก่ เมโทร เวสต์ทาวน์ และ เมโทร อีสต์ทาวน์ มูลค่ารวม 1,800 ล้านบาท จัดตั้งเป็นกองทุนฯ รวมทั้งมีแผนจัดพอร์ตการลงทุนในธุรกิจโรงแรม โดยนำ คิโรโระ รีสอร์ท โรงแรมในประเทศญี่ปุ่น, โรงแรมเชอราตัน หัวหิน รีสอร์ท แอนด์ สปา และ เชอราตัน หัวหิน ปราณบุรี วิลล่า รวมมูลค่ารวม 3,700 ล้านบาท จัดตั้งเป็นกองทุนฯ ด้วย